Toυ Robin Wigglesworth

Οι επενδυτές αυξάνουν τα στοιχήματα για μια ταραχώδη προεδρική αναμέτρηση στις 3 Νοεμβρίου και για μια μετεκλογική περίοδο με ισχυρές αναταράξεις.

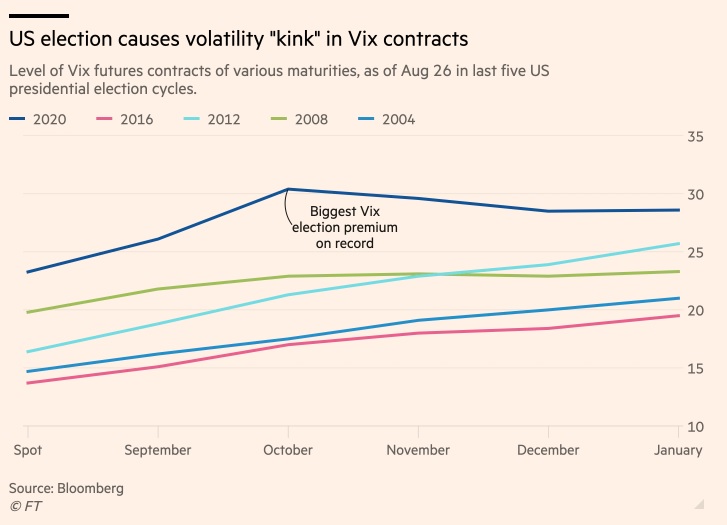

Τα προθεσμιακά συμβόλαια για τον δείκτη VIX -ο οποίος μετράει τη μελλοντική μεταβλητότητα του δείκτη S&P 500- δείχνουν αυτό που κάποιοι επενδυτές θεωρούν «καμπή» τον Οκτώβριο και τον Νοέμβριο, ένα άλμα που δεν είχε παρατηρηθεί σε προηγούμενες κούρσες για τον Λευκό Οίκο.

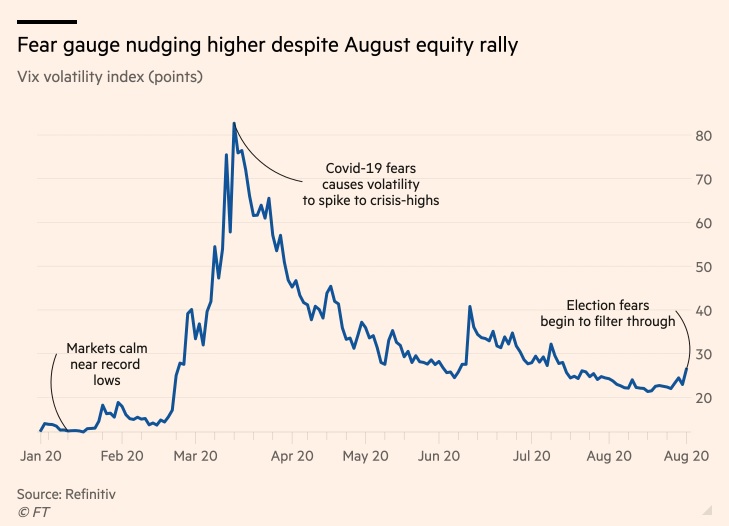

Τα παράγωγα καταδεικνύουν ότι παρά την άνοδο της αμερικανικής αγοράς μετοχών σε νέα υψηλά μετά το μεγαλύτερο αυγουστιάτικο ράλι από το 1986, η ολοένα και πιο πολεμική ρητορική ανάμεσα στους Δημοκρατικούς και τους Ρεπουμπλικάνους και η πιθανότητα πολιτικής αναταραχής κρατάνε τεντωμένα τα νεύρα των επενδυτών.

Οι στοιχηματικές πιθανότητες με βάση τα στοιχεία της Rear Clear Politics δείχνουν δραματική πτώση στις προσδοκίες για νίκη του Δημοκρατικού υποψηφίου Τζο Μπάιντεν τον τελευταίο μήνα.

«Υπάρχει μια αισθητή άνοδος» στην αναμενόμενη μεταβλητότητα, ανέφερε ο Φεντερίκο Γκίλι, διαχειριστής κεφαλαίων στην Goldman Sachs Asset Management. Υπολογίζει ότι τα προθεσμιακά συμβόλαια του VIX προεξοφλούν μια κίνηση του S&P 500 κατά τουλάχιστον 3,5% την ημέρα των εκλογών. «Η μεταβλητότητα θα παραμείνει υψηλή μέχρι να αποκτήσουμε πιο σαφή εικόνα για το αποτελέσμα των εκλογών» προέβλεψε.

O Τζέισον Γκόλντμπεργκ, διαχειριστής χαρτοφυλακίου στην Capstone, hedge fund που εστιάζει στη μεταβλητότητα, επισημαίνει ότι ο δείκτης VIX κινείται ανοδικά τον τελευταίο μήνα, σκαρφαλώνοντας στις 26 μονάδες, ελαφρώς υψηλότερα από τον μακροπρόθεσμο μέσο όρο. Αυτό συνέβη παρά την ανοδική πορεία των αμερικανικών μετοχών, το αντίθετο από ότι θα ανέμενε κανείς. «Φαίνεται να υπάρχει ολοένα και μεγαλύτερη ανησυχία» τόνισε.

Τα μηνιαία προθεσμιακά συμβόλαια για τον VIX τείνουν να κινούνται ελαφρώς προς τα πάνω, καθώς οι επενδυτές συνήθως καλούνται να πληρώσουν περισσότερο για να ασφαλιστούν έναντι μακροχρόνιας μεταβλητότητας. Ωστόσο, αυτά που ωριμάζουν στο τέλος Οκτωβρίου και Νοεμβρίου είναι ασυνήθιστα ακριβά, διαπραγματεύονται στο 33 και το 32 αντίστοιχα.

Τα premium αυτά είναι σημαντικά υψηλότερα από ότι ήταν την ίδια εποχή στην εκλογική μάχη του 2016 ανάμεσα στον Ντόναλντ Τραμπ και την Χίλαρι Κλίντον. Πριν από τέσσερα χρόνια, ο δείκτης VIX βρισκόταν λίγο κάτω από τις 14 μονάδες, ενώ τα συμβόλαια Οκτωβρίου-Νοεμβρίου τελούσαν υπό διαπραγμάτευση στις 17 με 18 μονάδες. Στις εκλογές του 2012 τα συμβόλαια τελούσαν υπό διαπραγμάτευση με premium 5 και 6 μονάδων, και το 2008 υπήρχε premium μόλις 3 μονάδες, παρά την επικείμενη παγκόσμια χρηματοοικονομική κρίση.

«Παρά το γεγονός ότι οι εκλογές, ακόμα και οι προεδρικές, δεν υπήρξαν αξιόπιστος δείκτης για τη μεταβλητότητα στο παρελθόν, μια μεγάλη μερίδα στοιχείων ενεργητικού προεξοφλούν ήδη ιστορικά υψηλό ρίσκο στις προθεσμιακές αγορές» υπογράμμισε σε σημείωμα την Τρίτη ο Τζόσουα Γιούνγκερ, αναλυτής της JP Morgan.

Tα προθεσμιακά συμβόλαια του VIX που ωριμάζουν τον Δεκέμβριο και στις αρχές του 2021 τελούν υπό διαπραγμάτευση σε ελαφρώς χαμηλότερη τιμή από αυτά που λήγουν την περίοδο των προεδρικών εκλογών, καθιστώντας ιδιαίτερα αξιοπρόσεκτη την προεξόφληση της ανόδου της μεταβλητότητας πριν από αυτή την εκλογική μάχη. Ωστόσο, ο κ. Γκόλντμεργκ ανέφερε ότι η προβλεπόμενη μεταβλητότητα για το τέλος του έτους ήταν επίσης υψηλότερη από τα φυσιολογικά επίπεδα, το οποίο καταδεικνύει ότι οι επενδυτές προστατεύονται από το ρίσκο νέου γύρου αναταραχής μετά τις κάλπες.

«Αυτό που έχει ενδιαφέρον δεν είναι η κορύφωση της προβλεπόμενης μεταβλητότητας την περίοδο των εκλογών, αλλά το γεγονός ότι δεν υποχωρεί σημαντικά μετά τις εκλογές» σημείωσε. «Η αγορά λέει ότι ίσως να μην έχουμε καθαρές εκλογές».

Αναλυτές στην Bank of America υποστηρίζουν ότι η προβλεπόμενη μεταβλητότητα προς το τέλος του έτους θα έπρεπε ενδεχομένως να είναι μεγαλύτερη, δεδομένης της πιθανότητας να αμφισβητηθεί το αποτέλεσμα των εκλογών. Οι παγκόσμιες αγορές δείχνουν επίσης να είναι υπερβολικά εφησυχασμένες, υποστήριξαν σε έκθεση που δημοσιεύτηκε την περασμένη εβδομάδα.

«Οι προθεσμιακές αγορές προεξοφλούν υψηλή μεταβλητότητα για ένα καθαρό εκλογικό αποτέλεσμα, αλλά υποτιμούν τις πιθανότητες να υπάρξει παράταση της αναταραχής πέρα από τον Νοέμβριο» σημείωσαν οι αναλυτές της τράπεζας. «Επιπλέον, πιστεύουμε ότι οι αμερικανικές εκλογές μπορεί να ενέχουν ρίσκα και για τις παγκόσμιες αγορές μετοχών, ειδικά στην περίπτωση ενός αμφισβητούμενου εκλογικού αποτελέσματος ή συνταγματικής κρίσης».

Αντίθετα, τα παράγωγα καταδεικνύουν ότι οι επενδυτές αναμένουν ηρεμία στην αγορά αμερικανικών ομολόγων, καθώς θα προχωράει η προεκλογική περίοδος. Ο δείκτης Move – το αντίστοιχο του VIX για τα αμερικανικά κρατικά ομόλογα – παραμένει κοντά σε ιστορικά χαμηλά, ναρκωμένος από την επιθετική νομισματική τόνωση της Fed.

Αναλυτές στη Goldman Sachs υποστηρίζουν ότι οι επενδυτές ομολόγων ίσως είναι υπερβολικά χαλαροί, δεδομένων των πιθανοτήτων ο κ. Μπάιντεν να κερδίσει τον κ. Τραμπ. Τα ιστορικά στοιχεία δείχνουν ότι υπάρχει μεγαλύτερη μεταβλητότητα στην αγορά ομολόγων όταν υπάρχει αλλαγή ηγεσίας στον Λευκό Οίκο.

«Η αγορά φαίνεται να υποτιμά κάπως τον κίνδυνο της αλλαγής προέδρου» τόνισαν σε έκθεση αναλυτές της επενδυτικής τράπεζας. «Η ιστορία καταδεικνύει ότι μια νίκη Μπάιντεν και ειδικότερα ο έλεγχος και των δύο σωμάτων του Κογκρέσου από τους Δημοκρατικούς, είναι πιθανό να οδηγήσει σε μεγαλύτερη περίοδο αυξημένης μεταβλητότητας», πρόσθεσε.

Πηγή: euro2day.gr / ft.com